Japonska izgubljena desetletja

V tokratni oddaji Ponudba in prevpraševanje, oddaji o gospodarskih temah na valovih Radia Študent, ki je na sporedu vsak drugi ponedeljek v mesecu ob osmih zvečer, bomo govorili O Japonski. Japonska je po porazu v drugi svetovni vojni doživela hitro rast, tako imenovani gospodarski čudež. A v začetku devetdesetih, ko se je marsikomu zdelo, da bo Japonska gospodarsko zavladala svetu, se je japonska gospodarska pot nenadoma zasukala.

Vse od poka velikega nepremičninskega balona se Japonska spopada z vztrajno nizko gospodarsko rastjo, deflacijo in previsokim dolgom. Vse to seveda jako spominja na to, kar so doživele ZDA in še posebno Evropa po finančni krizi leta 2008. S tem je postala Japonska tudi poskusni zajček za spopadanje s tovrstnimi krizami. V današnji oddaji bomo pogledali, kako je Japonska padla v gospodarsko past, iz katere se ne more izvleči že več kot dve desetletji, in se vprašali, ali je japonska sedanjost evropska prihodnost.

Japonska povojna gospodarska rast v marsičem spominja na tisto v Zahodni Nemčiji. Tako kot Nemčija, je tudi Japonska izkoristila poraz za to, da je zgradila gospodarstvo na novih temeljih, v glavnem brez dolgov iz preteklosti. Posebna značilnost japonskega modela so keritsu, velike skupine industrijskih podjetij in finančnih institucij, ki so med seboj povezane preko medsebojnih lastništev in poslovnih zavezništev. Za razliko od podobnih konglomeratov v drugih državah, kot na primer imperij Fiat družine Angeli, keritsuji niso imeli koncentriranega lastnika. Temeljna značilnost teh podjetij je bila zelo majhna moč razpršenih lastnikov in močan občutek pripadnosti podjetju med zaposlenimi.

Konec osemdesetih, ko so japonske firme prevzemale ameriške in evropske, so keritsuji postali predmet prave male obsesije, saj se je zdelo, da so Japonci iznašli model kapitalističnega podjetja, superioren anglosaškemu, kjer je glavna skrb vodstva podjetja zadovoljitev lastnikov delnic. Ta strah je bil posebno močan v ZDA, sploh po tem, ko je Mitsubishi kupil Rockefellerjev center v New Yorku.

Ironično pa so se na Japonskem že začeli zbirati črni oblaki. V Tokiu se je namreč v osemdesetih letih začel napihovati morda najbolj spektakularen premoženjski balon vseh časov. Zajel je predvsem nepremičnine, v manjši meri pa tudi borzo. Dogajanje na trgu elitnih nepremičnin v Tokiu je bilo resnično osupljivo. Cena stanovanja je na primer v letu 1986 poskočila za okoli 50 odstotkov, cena poslovnih prostorov pa za več kot 120 odstotkov. V četrti Ginza so cene dosegle 30 milijonov jenov ali več kot 200 tisoč evrov na kvadratni meter. Najslavnejša statistika tistega časa je, da so bili pri teh cenah nepremičnin cesarski vrtovi in palača v središču Tokia vredni več kot vsa zemlja v Kaliforniji.

Nepremičninski balon se je razpočil leta ‘91. Cene padle za 87 odstotkov, a Tokio je bil kljub temu še vedno najdražje mesto na svetu. Padec cen nepremičnin je spremljal tudi zlom borze, kjer so delnice do leta ‘92 izgubile več kot polovico svoje vrednosti. Skupno je bilo izgubljenega 12 tisoč milijard evrov premoženja. Glede na velikost takratnega japonskega gospodarstva je to trikrat več od padca, ki je prizadel Združene države Amerike v času velike gospodarske krize v tridesetih letih.

Zlomu nepremičninskega in delniškega trga so sledili tudi propadi bank, ki so pred tem s krediti podpirale dvojni premoženjski balon. Sedem velikih bank je morala rešiti država, več manjših pa je propadlo. Skupaj z bančnim je močno trpelo tudi realno gospodarstvo, ki se je spopadalo z ogromnim bremenom slabih dolgov.

Učinek poka nepremičninskega balona na Japonskem je bil zelo podoben tistemu, kar smo izkusili po letu 2008. Da bi izboljšali svoje finance, so začela podjetja, banke in tudi gospodinjstva močno varčevati. To je zmanjšalo povpraševanje na trgu, kar je dodatno poglobilo krizo. Vlada se je na razmere odzvala s stimulacijskimi ukrepi in z znižanjem obrestnih mer centralne banke. Sredi devetdesetih let se je zdelo, da imajo ukrepi končno želen učinek, zato je država začela zmanjševati porabo in povečala davke. Gospodarstvo je takoj zgrmelo nazaj v recesijo.

Leta ‘95 je postalo jasno, da Japonske ne tare običajni negativni gospodarski cikel. Tega leta je Japonska postala prva večja država v skoraj šestdesetih letih, ki je izkusila deflacijo, torej padanje cen in zviševanje vrednosti denarja. To je bilo precejšnje presenečenje. Celotno povojno obdobje so se praktično vse države vedno znova spopadale s problemom previsoke inflacije, torej rasti cen. Deflacija bi morala biti relikt iz časa denarja z zlato podlago. Še bolj čudno je bilo, da se je centralna banka pokazala kot nemočna v spopadanju s to nadlogo.

Deflacija, tudi zmerna, je zelo hud ekonomski problem. Marsikdo v Sloveniji pozna izkušnjo tistih, ki so najeli nepremičninske kredite v sedemdesetih in osemdesetih letih v času visoke inflacije. Zaradi padanja vrednosti dinarja so obroki teh kreditov padli skoraj na nič, dokler niso banke prosile ljudi, naj v celoti izplačajo preostanek kredita, da bi prihranile na poštnih stroških. Pri deflaciji je učinek obraten. Dolg postane vedno dražji. Hkrati so zaslužki vedno manjši. Ko cene padajo, je namreč smiselno počakati z večjimi nakupi, zaradi česar spet pade potrošnja.

Japonska centralna banka je poskušala pomagati gospodarstvu z znižanjem obrestnih mer. Ta politika se je iztekla konec devetdesetih let, ko so obrestne mere padle na nič odstotkov. Centralna banka se je nato obrnila k še nepreizkušenim ukrepom. Leta 2001 je začela z velikim odkupovanjem varnih vrednostih papirjev ali tako imenovanim kvantitativnim sproščanjem. To je bil prvi eksperiment v tej politiki, ki so se ga desetletje kasneje začele posluževati tudi centralne banke v Evropi in ZDA. Uspehi so bili relativno pičli, a v prihodnjih petih letih se je gospodarstvo vendarle začelo pobirati.

Uspeh pa ni trajal prav dolgo. Leta 2008 je Japonsko prizadela nova gospodarska kriza, tokrat uvožena iz ZDA. V zadnjem desetletju se je gospodarska rast gibala pri anemičnem enem odstotku, centralna banka pa kljub vedno večjim programom kvantitativnega sproščanja ni uspela dvigniti inflacije na želena dva odstotka.

Konec devetdesetih je gospodarska stagnacija zarezala samopodobo Japonske. Animirani film Čudežno potovanje režiserja Hajaoa Mijazakija se na primer začne v zabaviščnem parku, za katerega izvemo, da je propadel v nepremičninskem balonu. Precejšen udarec samozavesti je bilo tudi, da so japonska računalniška in elektronska podjetja, paradni konji gospodarstva, začeli izgubljati tržne deleže proti konkurenci iz Južne Koreje, države, ki jo je Japonska tradicionalno gledala nekoliko zviška. Kljub temu pa Japonska vsaj navzven ni bila videti kot država v gospodarski krizi. Stopnja brezposelnosti je vseskozi ostala relativno nizka, vrh je dosegla pri 5,5 odstotkih, kar je malenkost več od stopnje brezposelnosti v Sloveniji danes, ko naj bi doživljali čas debelih krav. Japonska je prav tako dosegla relativno solidno rast BDP-ja na prebivalca.

Konec devetdesetih je gospodarska stagnacija zarezala samopodobo Japonske. Animirani film Čudežno potovanje režiserja Hajaoa Mijazakija se na primer začne v zabaviščnem parku, za katerega izvemo, da je propadel v nepremičninskem balonu. Precejšen udarec samozavesti je bilo tudi, da so japonska računalniška in elektronska podjetja, paradni konji gospodarstva, začeli izgubljati tržne deleže proti konkurenci iz Južne Koreje, države, ki jo je Japonska tradicionalno gledala nekoliko zviška. Kljub temu pa Japonska vsaj navzven ni bila videti kot država v gospodarski krizi. Stopnja brezposelnosti je vseskozi ostala relativno nizka, vrh je dosegla pri 5,5 odstotkih, kar je malenkost več od stopnje brezposelnosti v Sloveniji danes, ko naj bi doživljali čas debelih krav. Japonska je prav tako dosegla relativno solidno rast BDP-ja na prebivalca.

Zaradi vztrajnosti japonskih gospodarskih tegob se je pozornost ekonomistov, ki se ukvarjajo z Japonsko, preusmerila na strukturne pomanjkljivosti. V prvi vrsti je tu demografija. Prebivalstvo Japonske se naglo stara, hkrati pa je imigracija praktično nična. Zaradi tega se zvišuje varčevanje, število delovno aktivnih pa se zmanjšuje, zaradi česar povpraševanje stagnira. Čeprav je demografija na dolgi rok najbolj odločujoči faktor vsakega gospodarstva, pa je za Japonsko vsaj na srednji rok še pomembnejše vprašanje korporativnega sektorja, na katerem temelji gospodarstvo.

Tu imamo v mislih predvsem velike izvozno naravnane korporacije. Japonska ima v marsičem dvotirno gospodarstvo. Na eni strani so globalna tehnološko napredna podjetja. Del teh je še vedno povezan v keritsuje, še več pa se jih je probrazilo v multinacionalke, podobne ameriškim in evropskim. Na drugi strani je gospodarstvo usmerjeno na domači trg. To je močno zaščiteno in precej manj učinkovito. Če je bila rast produktivnosti pri izvoznikih v zadnjih dvajsetih letih v povprečju okoli dveh odstotkov, je bila pri domačem sektorju ta rast praktično nična.

Produktivnost v prehrambno predelovalni industriji je na primer zgolj ena tretjina tiste, ki jo dosegajo podobna podjetja v ZDA in Franciji. A ta sektor na Japonskem zaposluje več kot dva milijona ljudi. To je več kot v avtomobilski, jeklarski in kovinotehničnih sektorjih skupaj. Nekonkurenčna je na primer tudi na domači trg usmerjena petrokemična industrija. V industrijskem sektorju v celoti je japonska produktivnost nižja od ameriške ali nemške, razlika pa je še večja v storitvenem sektorju, na primer pri zdravstvenih storitvah. Neproduktivni sektorji gospodarstva so zaščiteni z različnimi politikami, kot so carine in uvozne kvote, ter s tradicijo, da se podjetje vodi v interesu strank, zaposlenih in širše skupnosti ter ne zgolj lastnikov, ki želijo dobiček.

Razlika med dvema polovicama japonskega gospodarstva je obstajala že od nekdaj, a se je z gospodarsko krizo in globalizacijo še povečala. Povezani v keritsuje so manjša podjetja v preteklosti lahko računala na zanesljiv posel kot dobavitelji velikih izvoznih korporacij. S tem, ko so se izvozna podjetja vedno bolj začela zanašati na podizvajalce v drugih azijskih državah, predvsem na Kitajskem, so ta manjša podjetja ostala brez dela. To je pomagalo uspešnosti izvoznikov, a ni dvignilo širšega gospodarstva.

Velika slika dogajanja na Japonskem v zadnjih dveh desetletjih je vedno večje nabiranje premoženja v korporacijah. Zaradi negotovih razmer na trgu dela in tradicionalne zvestobe podjetju, ki postavlja zanesljivost služb pred plače, so uspešna podjetja profite zadržala zase, namesto da bi ga distribuirale delavcem. Ker prav tako nimajo potreb po novih investicijah, so nekatera japonska podjetja nakopičila izjemne vsote denarja. Lep primer tega je Nintendo, proizvajalec igralnih konzol in video igric, kot sta Mario in Zelda. Kljub svetovni slavi gre za podjetje z zgolj pet tisoč zaposlenimi, kar je več kot pol manj kot na primer naše Gorenje. A Nintendo sedi na 10 milijard evrov visokem kupčku finančnega premoženja, od tega več kot polovico v gotovini.

Ta gibanja lahko razložimo tudi iz druge perspektive. V situaciji, ko se mora neko gospodarstvo znebiti velikega dolga, pride do boja, kdo bo nosil breme razdolževanja. Glavne interesne skupine v tem spopadu so poslovni sektor, delavci in rentniki, v prvi meri upokojenci. Če bi se na primer država znebila dolga preko inflacije, bi to ustrezalo delavcem in prizadelo upokojence in podjetja, ki sedijo na kupih denarja. Tesen odnos in zvestoba med podjetji in zaposlenimi, ki je odlikovala japonski gospodarski model pri povojni obnovi, se je v tem primeru izkazal za problem. Delavci, ki dajejo prednost varnosti zaposlitve, namreč ne zahtevajo zvišanja plač. To bi pomagalo ne zgolj njim, ampak sčasoma celotnemu gospodarstvu, saj bi dvignilo potrošnjo. Podobno si lahko razlagamo tudi posledice japonske demografije. Zmanjšanje delovno aktivnih v gospodarstvu bi moralo povzročiti povečanje pogajalske moči zaposlenih, a se to na Japonskem ni zgodilo.

Poslovni sektor je torej prevladal v tekmi za razdelitev gospodarske pogače. Večja podjetja nimajo potrebe po investiranju, kar v gospodarstvu s starajočim se prebivalstvom ni presenetljivo. Starejši ljudje kupujejo manj avtomobilov in hiš kot mlade družine.

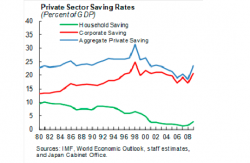

Denar, nakopičen v korporativnem sektorju, predstavlja za Japonsko zamujeno priložnost, saj ogromna količina denarja miruje. Stopnja varčevanja podjetij na Japonskem je resnično izjemna. Tipično je stopnja varčevanja gospodarstva negativna, saj podjetja investirajo, denar za to pa priskrbi varčevanje gospodinjstev. Na Japonskem je slika obrnjena. Stopnja varčevanja je v gospodinjstvih praktično nična, v poslovnem sektorju pa je ta preko osem odstotkov bruto domačega produkta. Tako močno varčevanje v poslovnem sektorju bi samo po sebi povzročilo krčenje gospodarstva. Ker gospodinjstva nimajo prihodkov, ki bi lahko nadomestili luknjo, ki nastane z varčevanjem podjetij, mora svojo potrošnjo povečati država.

Denar, nakopičen v korporativnem sektorju, predstavlja za Japonsko zamujeno priložnost, saj ogromna količina denarja miruje. Stopnja varčevanja podjetij na Japonskem je resnično izjemna. Tipično je stopnja varčevanja gospodarstva negativna, saj podjetja investirajo, denar za to pa priskrbi varčevanje gospodinjstev. Na Japonskem je slika obrnjena. Stopnja varčevanja je v gospodinjstvih praktično nična, v poslovnem sektorju pa je ta preko osem odstotkov bruto domačega produkta. Tako močno varčevanje v poslovnem sektorju bi samo po sebi povzročilo krčenje gospodarstva. Ker gospodinjstva nimajo prihodkov, ki bi lahko nadomestili luknjo, ki nastane z varčevanjem podjetij, mora svojo potrošnjo povečati država.

Japonska je sicer v zadnjih dveh desetletjih nabrala ogromen državni dolg, ki pa ga moramo videti kot kot zrcalno podobo varčevanja v poslovnem sektorju. Brez državnih primanjkljajev, ki v povprečju znašajo šest odstotkov BDP-ja, bi Japonska verjetno izkusila gospodarsko depresijo v stilu tridesetih let prejšnjega stoletja.

Zadnji poskus reševanja kroničnih japonskih gospodarskih težav se je začel leta 2013, potem ko je oblast prevzel premier Šinzo Abe. Ta je predstavil program v tako imenovanih treh puščicah. Prvi puščici sta dobro znani. Ohlapna monetarna politika, ki je nadgradnja kvantitativnega sproščanja, in fiskalni stimulus s strani države.

Tretja puščica so strukturne reforme, ki pa so nekoliko drugačne od teh, ki jih je po Evropi predpisovala trojka. Glavni cilji so povečati participacijo žensk na trgu dela, povečanje moči zaposlenih in odprtje manj konkurenčnih delov gospodarstva. Pri tem imajo posebno mesto tudi sklenitve prostotrgovskih sporazumov, ki služijo kot priložnost za uvajanje sprememb. Tudi prva dva ukrepa v fiskalni in monetarni politiki naj bi predvsem kupila priložnost za reforme.

Uspehi te tako imenovane Abenomike so bili precej mešani. Novo kvantitativno sproščanje je namreč znižalo vrednost japonskega jena, kar je povečalo izvoz. A dobiček iz izvoza se je ponovno nakopičil v podjetjih. Korporativni dobički so se v zadnjih dveh letih podvojili, kar pa spet ni prineslo dviga gospodarske rasti ali inflacije.

Končni cilj Šinza Abeja je, da bi po zagonu gospodarstva država začela izplačevati tudi svoj državni dolg. Čeprav vlada vsaj v javnih izjavah napoveduje, da bo začela zmanjševati proračunski primanjkljaj prihodnje leto, nič ne kaže, da ji bo stanje v gospodarstvu to dopuščalo. Nič namreč ne kaže, da se bodo neravnovesja v japonskem gospodarstvu med podjetji in delavci spremenila.

Tudi če bi bil Abe uspešen pri zmanjšanju proračunskega primanjkljaja, pa so možnosti za poplačilo japonskega dolga v kakršnemkoli doglednem času praktično nične. Vse države, ki so si imele takšen dolg, kar se je ponavadi zgodilo zaradi vojne, so se ga rešile zgolj z inflacijo ali odpisom dolga. Japonska je pokazala tretjo pot. To je nenehno kopičenje dolga, ne da bi ta povzročal veliko finančno obremenitev. Na dolgi rok je verjetno to nevzdržno, a kot je rekel veliki britanski ekonomist John Maynard Keynes: “Na dolgi rok smo vsi mrtvi”.

Dodaj komentar

Komentiraj